Wie schreibe ich meine Rechnungen richtig?

1. Warum ist eine ordnungsgemäße Rechnungschreibung für Sie sehr wichtig?

Warum sollten Sie diesen Artikel aufmerksam lesen?

1.1 Nun, zunächst mal sollten Sie wissen, wann Sie verpflichtet sind eine Rechnung auszustellen (das Finanzamt ahndet in zwischen das Nichtaustellen von Rechnungen mit hohen Ordnungswidrigkeitsgeldern).

- Verpflichtet zur Rechnungsstellung ist jeder Unternehmer, wenn er eine im Inland steuerbare Leistung an einen anderen Unternehmer für dessen Unternehmen oder an eine juristische Person (Kapitalgesellschaften, Körperschaften öffentlichen Rechts) erbringt

- jeder Versandhändler auch bei Lieferung an Privatpersonen (Achtung: hier drohen umsatzsteuerliche Risiken -> immer Steuerberater einbinden)

- jeder Kleinunternehmer (Umsatz aus dem vorangegangenen Kalenderjahr hat 22.000 Euro nicht überstiegen und wird im laufenden Kalenderjahr 50.000 Euro voraussichtlich nicht übersteigen.

Die oben genannten Rechnungen müssen innerhalb von sechs Monaten nach Ausführung der Leistungen ausgestellt werden.

Bei Rechnungen über

- (steuerfreie) innergemeinschaftliche Lieferungen sowie über

- Sonstige Lieferungen in einem anderen Mitgliedstaat für die der (unternehmerische) Leistungsempfänger die Umsatzsteuer schuldet

1.2 ist der Rechnungssteller jedoch verpflichtet, spätestens am 15.Tag des Monats, der auf den Monat der Ausführung der Lieferung bzw. sonstigen Leistung folgt, eine Rechnung auszustellen. Ihre eigenen Rechnungen repräsentieren Ihr Unternehmen und sollten daher alle gesetzlichen Formerfordernisse lückenlos erfüllen. Ihre Rechnungen sind quasi eine Art Visitenkarte für Sie und Ihr Unternehmen. Für einen professionellen Eindruck sollte auf Form und Stil geachtet werden.

Die Finanzämter versagen häufig den Vorsteuerabzug beim Kunden, wenn Sie nicht das kleine Einmaleins der Rechnungsschreibung beachten. Die Versagung des Vorsteuerabzugs bringt viel Unmut mit sich und das kann dann negativ auf Sie zurück fallen.

1.3 Aber auch für Sie selber gilt: Sofern Sie kein umsatzsteuerlicher Kleinunternehmer sind, bekommen Sie schlußendlich die Vorsteuer aus Ihren Eingangsrechnungen nur vom Finanzamt erstattet, wenn die von Ihren Lieferanten übersandte Eingangsrechnungen den steuerlichen Formalanforderung entsprechen. Kurzum, die Richtigkeit und Vollständigkeit von Rechnungen beurteilen zu können, erspart Ihnen den Verlust der Vorsteuererstattung.

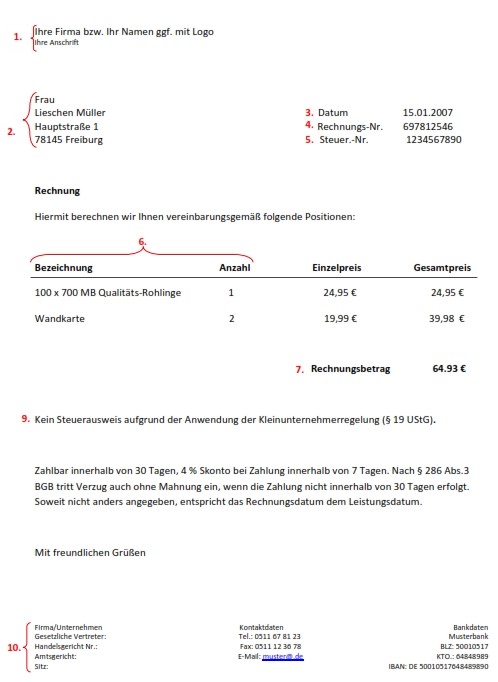

2. Pflichtbestandteile einer Rechnung sowie Rechnungsvorlage

Anbei eine Beispielrechnung:

Eine Rechnung muss folgende Angaben enthalten:

- Ihren vollständigen Namen bzw. Ihre Firma sowie Ihre Anschrift

- die vollständige Anschrift des Leistungsempfängers (Ihr Kunde),

- die Steuernummer oder die Umsatzsteuer-Identifikationsnummer (Ust-IdNr.) des leistenden Unternehmers,

- das Ausstellungsdatum

- eine fortlaufende Nummer mit einer oder mehreren Zahlenreihen, die zur Identifizierung der Rechnung einmalig vergeben wird (Rechnungsnummer),

- Beachten Sie: Ihre Rechnungsnummern sollten lückenlos sein. Also keine Rechnungsnummern auslassen, da das Finanzamt die Vollständigkeit der Rechnungsnummern elektronisch überprüft und Ihnen Hinzuschätzung bei Rechnungsnummernlücken drohen.

- Menge und handelsübliche Bezeichnung der Lieferung oder sonstigen Leistung,

beachten Sie:

- Art und Umfang der Lieferung oder sonstigen Leistungen müssen hinreichend konkret formuliert sein. „Beratung“ oder „Ersatzteil“ als alleinige Beschreibung erfüllen regelmäßig nicht die vom BFH bestätigte Mindestbeschreibung.

- Die Bezeichnung der Lieferung oder sonstigen Leistung kann sich auch aus anderen Dokumenten neben der Rechnung ergeben. Dies gilt jedoch nur, wenn in der Rechnung auf diese Dokumente eindeutig verwiesen wird. Wir empfehlen daher auf den separaten Auftrag, Angebot, Aufmaß oder Vertrag in der Rechnung zu verweisen. Diese zusätzlichen Unterlagen müssen nicht der Rechnung beigelegt werden zur Anerkennung.

- der Zeitpunkt der Lieferung oder sonstigen Leistung oder bei Anzahlung der Zeitpunkt der Zahlung. Sofern der Zeitpunkt das Lieferdatum mit dem Rechnungsdatum übereinstimmt, reicht die Angabe des Rechnungsdatums aus, wenn Sie noch folgenden Satz mit aufnehmen: „Das Rechnungsdatum entspricht dem Leistungsdatum.“

- Aufschlüsselung des Entgeltes nach einzelnen Umsatzsteuersätzen bzw. –Steuerbefreiungen (nur, wenn die Umsätze unterschiedlichen Steuersätzen unterliegen),

- den anzuwendenden Umsatzsteuersatz,

- den auf das Entgelt entfallenden Steuerbetrag oder einen Hinweis auf die Steuerbefreiung,

- den Rechnungsbetrag (Brutto-Betrag)

- jede im Voraus vereinbarte Minderung des Entgeltes, sofern sie nicht bereits im Entgelt berücksichtigt ist.

Hinweis: Entgelt = Nettobetrag

3. Zusätzliche Angabepflichten für Rechnungen in besonderen Fällen ...

Innergemeinschaftliche Lieferungen Neben der eigenen Umsatzsteuer-Identifikationsnummer des Unternehmers muss auch die Umsatzsteuer-Identifikationsnummer des Leistungsempfängers angegeben werden.

Innergemeinschaftliche Lieferung eines neuen Fahrzeugs Die Angaben über die Größe des Fahrzeugs und die bisherige Nutzungsdauer bzw. „Neuigkeit“ des Fahrzeugs müssen ergänzend in den Rechnungen enthalten sein.

Reiseleistungen Die Angabe „Sonderregelung für Reisebüros“ muss in der Rechnung enthalten sein.

- Differenzbesteuerung Die Rechnung muss je nach Fall die Angabe „Gebrauchtgegenstände/Sonderregelung“, „Kunstgegenstände/Sonderregelung“ oder „Sammlungsstücke und Antiquitäten/Sonderregelung“ enthalten. Beachten Sie hierbei die Rechtsänderungen Ende 2013 oder fragen Ihren Steuerberater.

- Innergeminschaftliches Dreiecksgeschäft Auf das Vorliegen eines solchen Geschäfts und auf die Steuerschuldnerschaft ist durch den ersten Abnehmer in der Rechnung hinzuweisen. Dabei sind die Ust-IdNr. Des Unternehmers und die des Leistungsempfängers anzugeben.

- Registrierungsnummer Hersteller von Elektro- und Elektronikgeräten müssen zusätzlich ihre erforderliche Registrierungsnummer angeben.

Leistungsempfänger ist Steuerschuldner bzw. Übergang der Steuerschuldnerschaft nach § 13b UstG Hier ist die zusätzliche Angabe „Steuerschuldnerschaft des Leistungsempfängers“ auf der Rechnung erforderlich, wenn der Unternehmer eine Leistung ausführt, für die der Leistungsempfänger die Steuer schuldet.

Dies gilt für folgende Leistungen:

- Werklieferungen in Deutschland eines im Ausland ansässigen Unternehmers,

- Sonstige Leistungen#Werklieferung) eines im Ausland ansässigen Unternehmers, wenn die Leistungen nicht in Deutschland steuerpflichtig sind. Der ausländische Unternehmer hat hierbei seine Umsatzsteuer-Identifikationsnummer zu verwenden,

- Lieferungen sicherungsübereigneter Gegenstände außerhalb des Insolvenzverfahrens,

- Umsätze, die unter das Grunderwerbsteuergesetz fallen,

- Lieferung von Gas über das Erdgasnetz oder von Elektrizität durch im Ausland ansässige Unternehmer,

- Übertragung von Emissionsrechten,

- Lieferung von Altmetallen und Schrott,

- Lieferung von Gold (in festgelegten Qualitäten),

sowie für Leistungen von Sub-Unternehmern bei

- Bauleistungen, wenn der Leistungsempfänger selbst nachhaltig Bauleistungen erbringt (Bauleistungen sind hierbei explizit: Werklieferungen und sonstige Leistungen, die der Herstellung, Instandsetzung, Instandhaltung, Änderung oder Beseitigung von Bauwerken dienen, mit Ausnahme von Planungs- und Überwachungsleistungen),

- Reinigung von Gebäuden und Gebäudeteilen, wenn der Leistungsempfänger selber derartige Leistungen erbringt.

Bei Bauleistungen sowie Reinigungsleistungen beachten Sie die Rechtsänderungen aus Dezember 2013 bzw. fragen Ihren Steuerberater.

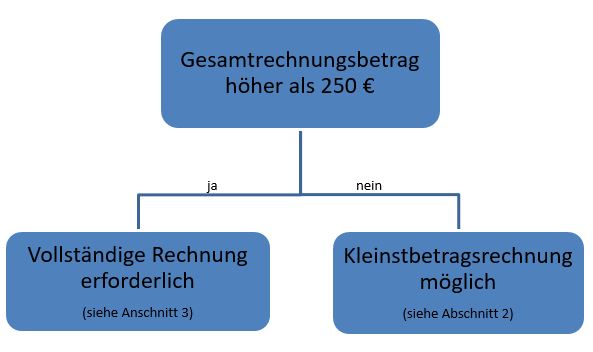

4. Wann können Sie eine sogenannte Quittung bzw. Kleinstbetragsrechnung ausstellen? ...

Für Rechnungen, deren Gesamtbetrag 250 Euro (= Entgelt inkl. Umsatzsteuer) nicht übersteigt, gelten erleichterte Vorschriften an die Rechnungsschreibung. Hier genügen folgende Angaben:

- Vollständiger Name und vollständige Anschrift des leistenden Unternehmers,

- das Ausstellungsdatum,

- Menge und Art der gelieferten Gegenstände oder die Art und den Umfang der sonstigen Leistung,

- Tag der Lieferung oder Leistung bzw. den Zeitraum über den sich die Leistung erstreckt,

- Entgelt und Steuerbetrag für die Lieferung oder Leistung in einer Summe,

- Steuersatz oder

- im Fall einer Steuerbefreiung ein Hinweis darauf, dass für die Lieferung oder sonstige Leistung eine Steuerbefreiung gilt.

- Hinweis: Die Vereinfachung für Kleinbetragsrechnungen gilt nicht im Rahmen der Versandhandelsregelung, bei innergemeinschaftlichen Lieferungen und beim Übergang der Steuerschuld auf den Leistungsempfänger.

5. Was muss ich bei der Rechnungschreibung beachten, wenn ich sog. Kleinunternehmer bin (§ 19 UStG)? ...

Wenn Sie ein Kleinunternehmer sind, dann müssen Sie in einer Rechnung keine Umsatzsteuer ausweisen, denn sie wird dann nicht erhoben.

Als Kleinunternehmer gelten Unternehmer, deren Umsatz im vorangegangenen Jahr einen Betrag von 22.000 € nicht überstiegen hat und deren Umsatz im laufenden Jahr 50.000 € voraussichtlich nicht übersteigen wird. Beide Voraussetzungen müssen gegeben sein.

Aber auch als Kleinunternehmer müssen Sie die beschriebenen Rechnungspflichtangaben ebenso beachten wie steuerpflichtige Unternehmer. Die Besonderheit ist jedoch, dass die Angaben zum Steuerausweis entfallen, dass heißt Kleinunternehmer müssen in Rechnungen grundsätzlich folgende Angaben aufnehmen:

- Ihren vollständigen Namen bzw. Ihrer Firma sowie Ihre Anschrift,

- Vollständiger Name und Anschrift des Leistungsempfängers,

- Ausstellungsdatum der Rechnung ,

- Fortlaufende Rechnungsnummer,

- Steuernummer,

- Menge und handelsübliche Bezeichnung der gelieferten Gegenstände oder die Art und der Umfang der sonstigen Leistung,

- Entgelt,

- Im Voraus vereinbarte Minderungen des Entgelts.

- Der Zusatz „Kein Steuerausweis aufgrund der Anwendung der Kleinunternehmerregelung (§ 19 UStG)“ ist empfehlenswert.

Achtung: Besondere Vorsicht ist bei der Verwendung von gekauften Quittungsblöcken bzw. Quittungsvordrucken bei Kleinunternehmern geboten. Wussten Sie, daß Sie sofern Sie bei Steuersatz versehentlich 7 oder 19 % eintragen auch ohne weiteren Umsatzsteuerbetrag die zu Unrecht ausgewiesene Umsatzsteuer an das Finanzamt zahlen müssen? Aus diesem Grund empfehlen wir die Verwendung von speziellen Kleinunternehmer-Quittungsvordrucken.

6. Rechnungsvorlage für Kleinunternehmer ...

7. Was muss ich tun, wenn ich in der Vergangenheit eine Rechnung erstellt habe, die nicht den strengen Anforderungen an die umsatzsteuerliche Rechnungsschreibung erfüllt? ...

Die Angaben in Rechnungen müssen vollständig und richtig sein. Rechnungsfehler müssen Sie also korrigieren. Ist dies nicht der Fall, wird das Finanzamt bei einer Betriebs- bzw. Umsatzsteuersonderprüfung beim Leistungsempfänger die Vorsteuer zurückfordern, sofern keine korrigierte Rechnung vorliegt. Unrichtige Rechnungen können folglich Ihre Geschäftsbeziehung zu Ihren Kunden negativ beeinflussen, weswegen Rechnungen stets proaktiv korrigiert werden sollten.

Nach dem EUGH vom 15.09.2016 – C-518/14 (Sentax) ist eine Rechnungskorrektur grundsätzlich rückwirkend möglich. Dies gilt jedoch nur für den leistungsempfangenden Unternehmer, nicht für Sie als leistender Unternehmer (siehe BFH-Urteil vom 12.10.2016 - XI R 43/14).

Treten Sie als leistender Unternehmer unter einer Briefkastenanschrift auf, so ist dies in Ordnung, wenn Sie unter der Briefkastenanschrift tatsächlich erreichbar sind (siehe BFH-Urteil vom 21.06.2018 - V R 25/15.

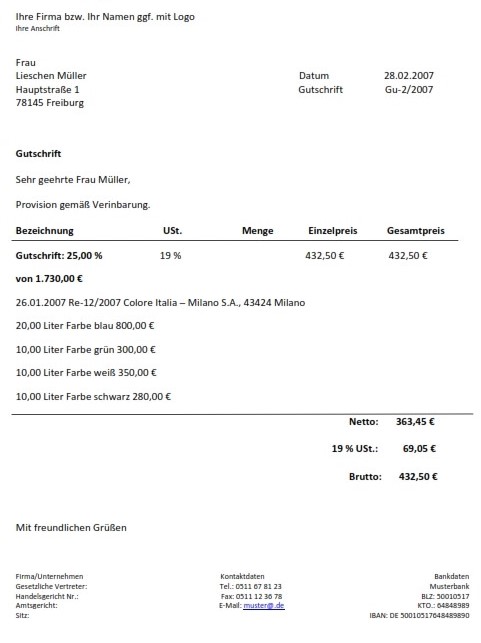

8. Was müssen Sie beachten, wenn Sie eine Gutschrift erstellen? ...

Seit Mitte 2013 darf eine Rechnungskorrektur bzw. ein Rechnungsstorno nicht mehr „Gutschrift“ heißen. Aus diesem Anlass weisen wir auf die erforderliche begriffliche Abgrenzung zwischen „Gutschrift“ und „Stornorechnung“ hin.

Gutschrift

- Eine Gutschrift liegt dann vor, wenn der Leistungsempfänger (Kunde) über eine Lieferung oder Leistung abrechnet und dies vorher zwischen den Parteien vereinbart wurde.

- Eine Gutschrift ist nur dann gültig, soweit der Empfänger der Gutschrift (Leistender) nicht widerspricht. Bei einer unzutreffenden Gutschrift muss der Empfänger zeitnah widersprechen und diesen Widerspruch dem Aussteller der Gutschrift bekannt geben.

Stornorechnung

- Der Begriff Stornorechnung ist für alle Rücklieferungen, Mängelnachlässe etc. anzuwenden. Es handelt sich um eine Stornierung der Rechnung, der Begriff „Gutschrift“ darf auf keinen Fall verwendet werden!

Was ist also neu?

1. NEU: die Angabe „Gutschrift“ bei Ausstellung der Rechnung durch den Leistungsempfänger oder durch einen von ihm beauftragten Dritten,

2. NEU: ebenfalls die Angabe „Gutschrift“, wenn in einem Dokument sowohl über empfangene Leistungen (Gutschrift) als auch über ausgeführte Leistungen (Rechnung) zusammen abgerechnet wird,

3. NEU: bei einer Stronorechnung darf nicht mehr der Begriff „Gutschrift“ verwendet werden. Diese müssen als „Stornorechnung“ oder „Korrekturbeleg“ gekennzeichnet werden.

Beachte: Wenn eine Stornorechnung als „Gutschrift“ gekennzeichnet wird, dann besteht die Gefahr, dass der Beleg als Rechnung angesehen wird und der Empfänger folglicherweise Umsatzsteuer bezahlen muss, sofern er nicht widerspricht!

9. Vorlage einer Gutschrift ...

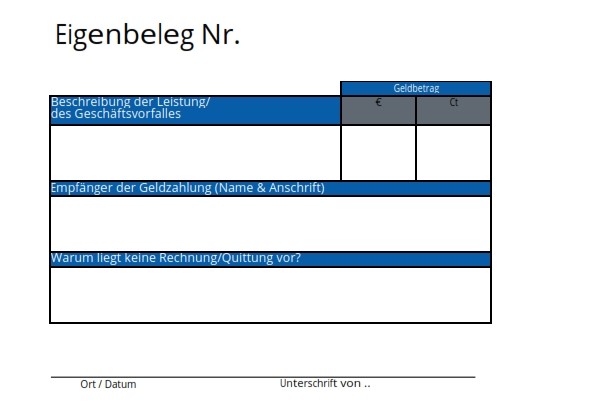

10. Was tun, wenn keine Rechnung vorliegt? Erstellung eines Eigenbelegs ..

Es kommt nicht selten vor, dass nicht mehr alle Eingangsrechnungen vorliegen. Betriebsausgaben können nur bei Vorlage eines Beleges gebucht werden, so das Problem.

Fehlt Ihnen nun ein Beleg, so können Sie ihn sich mit einem Eigenbeleg selber erstellen: